Werkwijze - Onze aanpak

Wie met zijn bedrijf organisch wil groeien, moet investeren of heeft meer werkkapitaal nodig. Groei kan ook gerealiseerd worden door middel van een bedrijfsovername. Tot een jaar of tien geleden was het vrij simpel: je stapte met een goed plan naar de bank en je kreeg geld, vaak tegen gunstige voorwaarden. Sinds de kredietcrisis zijn de banken veel strenger geworden bij het verstrekken van zakelijke kredieten en heb je een gedegen financieringsmemorandum nodig. Het is aan te bevelen Fundfirm in te schakelen als debt advisor die u ondersteund van het indienen van de kredietaanvraag, volgens de huidige normen en richtlijnen van de kredietverstrekkers, tot het uitonderhandelen van de beste financieringsstructuur en voorwaarden.

Fundfirm onderscheidt zich door het gehele financieringsproces tot aan de closing te begeleiden. Dit kunnen wij waarmaken omdat wij samenwerken met verschillende disciplines die allemaal onder één dak beschikbaar zijn op het gebied van corporate finance, accountancy, strategie, HRM, due diligence, juridisch en fiscaal.

Neem direct contact met ons op voor een passende oplossing voor uw financieringsvraag.

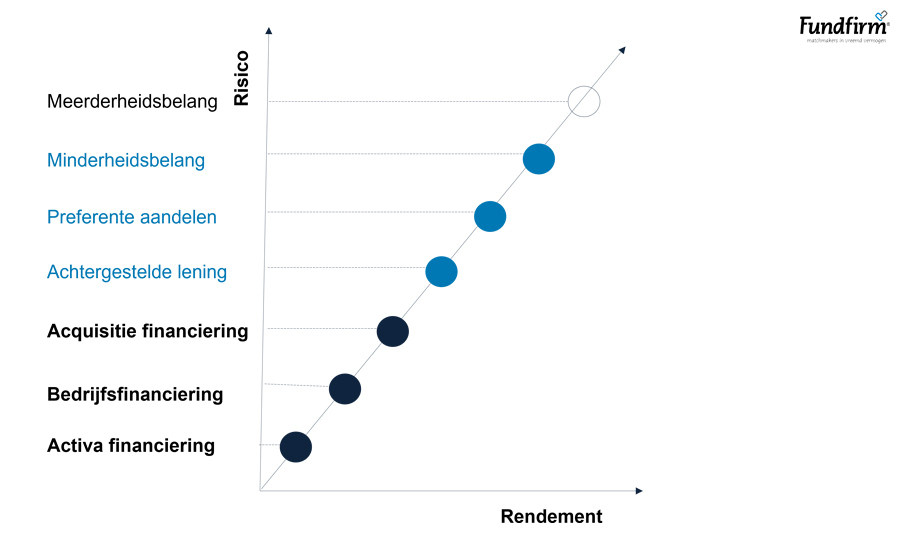

De laatste jaren is ‘debt advisory’ een groeiend aandachtsgebied en specialisme geworden. Waar vroeger de traditionele banken zoals ABN Amro, Rabobank en ING de voornaamste financiers waren, zie je nu allemaal nieuwe financieringsvormen en combinaties ontstaan, die vaak worden ingezet als uitbreiding op de banklening. Dit wordt ook al wel ‘gestapeld financieren’ genoemd, waarbij mezzanine leningen en eigen vermogen verschaffers samen met de bank de totale balans financieren. Er ontstaan met de juiste risico-rendement afweging meer kansen en mogelijkheden de groeiambitie of een bedrijfsovername te realiseren.

Wij richten ons op overname- en bedrijfsfinancieringen voor het MKB vanaf € 1.000.000,-. Deze financieringen kunnen betrekking hebben op de volgende zaken:

- Management Buy-Out

- Leveraged Buy-Out

- Buy-and-build

- Strategische overname

- Herfinanciering of herstructurering

- Werkkapitaal

- Machine- en wagenpark

- Vastgoed

Processtappen

Kennismaking en vaststellen financieringsvraag

Bij aanvang van onze samenwerking maken we uitgebreid kennis en bespreken we het gehele voorgenomen traject met u. In deze fase bepalen wij ook uw financieringsbehoefte en zoeken wij naar de financiering die het beste bij uw vraag past.

Analyse financials en businesscase

In deze fase zullen wij ervoor zorgen dat wij uw bedrijf en de markt even goed begrijpen als uzelf. We bespreken met u de bedrijfsstrategie om deze inzichtelijk te krijgen voor toekomstige stappen. Daarnaast analyseren we financiële gegevens om de groeipunten van uw onderneming te identificeren en de ruimte voor financiering te bepalen.

Opstellen financieringsmemorandum

Na een grondige analyse van zowel de bedrijfsaspecten als de financiële gegevens, rapporteren we onze bevindingen. Het rapport zal het unieke karakter van uw onderneming benadrukken, de reden voor de kredietbehoefte verduidelijken en een gedetailleerde uitwerking geven van zowel de kredietbehoefte als de (financiële) gevolgen ervan.

Aanschrijven kredietverstrekkers

Indien wij, maar vooral ook u, tevreden bent en volledig achter het financieringsmemorandum staat, zullen wij het document naar verschillende kredietverstrekkers sturen. In deze fase verzorgen wij het contact met de kredietverstrekkers en houden wij u volledig op de hoogte.

Onderhandeling voorwaarden

Nadat de kredietverstrekkers het gehele financieringsmemorandum hebben doorgenomen, zullen zij een indicatieve termsheet delen. We zullen samen de termsheets van verschillende banken bespreken en gezamenlijk een beslissing nemen over welk aanbod het beste past bij uw onderneming. Na het bepalen van de geschikte kredietverstrekker voor verdere onderhandelingen, zullen wij, uiteraard in nauwe samenwerking met u, de daaropvolgende onderhandelingen voeren.

Closing Transactie

Na alle onderhandelingen zal de transactie opgesteld en beoordeeld worden. U kunt nu met een mooie kapitaalinjectie verder werken aan uw onderneming!

Monitoring

Fundfirm blijft na de transactie betrokken door actieve monitoring van financiële prestaties en operationele ontwikkelingen d.m.v. een monitoring tool. Door deze proactieve aanpak zijn tijdige strategische aanpassingen mogelijk. Als strategische partner zijn we beschikbaar bij groeikansen en kapitaalstructuuraanpassingen. Bij Fundfirm streven we naar een langdurige samenwerking die ondernemers in staat stelt hun strategische doelen te bereiken.

Werkzaamheden

We analyseren nauwkeurig uw bedrijfsstrategie om cruciale elementen te identificeren die de prestaties en het succes van uw onderneming beïnvloeden. Deze diepgaande analyse biedt helder inzicht in uw strategische waardepropositie en de factoren die het bedrijfsresultaat bepalen.

Om een volledig beeld van uw onderneming te verkrijgen, is het noodzakelijk een marktanalyse uit te voeren. Deze analyse omvat het onderzoeken van trends en ontwikkelingen binnen de specifieke markt waarin uw onderneming opereert, evenals het analyseren van de concurrentie. Een diepgaande marktanalyse levert waardevolle inzichten op die de strategische beslissingen van de onderneming ondersteunen en de mogelijkheid bieden om adequaat in te spelen op veranderingen in de markt.

Tijdens een historische financiële analyse van uw onderneming worden de financiële prestaties nauwkeurig onderzocht en beoordeeld. De analyse richt zich op de financiële overzichten, ratio’s, kasstromen, trends en risico’s. Een grondige historische financiële analyse levert waardevolle inzichten op met betrekking tot de financiële stabiliteit, groeipatronen en operationele efficiëntie van uw bedrijf. Deze inzichten vormen de basis voor prognoses en strategische besluitvorming in de toekomst.

Het bepalen van de optimale financieringsstructuur omvat het vinden van de meest geschikte combinatie van financiële middelen ter ondersteuning van verschillende bedrijfsactiviteiten, zoals investeringen, groei, werkkapitaalbehoeften en schuldaflossingen. Een geoptimaliseerde financieringsstructuur draagt bij aan een versterkte financiële gezondheid, vergroot de capaciteit voor groei en bevordert waardecreatie. Wij leveren de kredietverstrekker een overzichtelijke Uses & Sources aan waarbij de kredietbehoefte en de funding overzicht.

Een Management Case prognose betreft het vooruitkijken naar de toekomstige financiële resultaten van een bedrijf, meestal uitgedrukt in een winst- en verliesrekening, balans en kasstroomoverzicht. Deze prognoses spelen een cruciale rol bij de strategische planning en besluitvorming van uw onderneming.

De kredietverstrekker vraagt vrijwel altijd om een scenarioanalyse van het financiële model, wat begrijpelijk is gezien ondernemen gepaard gaat met het inschatten van risico’s. Risico’s inschatten doen we bij voorkeur op basis van concrete cijfers in plaats van op intuïtie. Hoewel vaak wordt gezegd dat niemand in de toekomst kan kijken, is het toch raadzaam om deze analyse voor uzelf uit te werken. Het bepalen van een richting geeft u meer focus en vergemakkelijkt het nemen van belangrijke beslissingen. Een prognose maakt u niet alleen voor de kredietverstrekker, maar vooral voor uzelf. Mocht de kredietverstrekker erom vragen, dan heeft u deze altijd paraat.

Een toelichting op bijzondere posten en normalisaties in de financiële rapportage verschaft inzicht in afwijkende elementen die de gebruikelijke bedrijfsvoering beïnvloeden. Bijzondere posten, doorgaans niet-recurring of ongewone gebeurtenissen, worden genormaliseerd. Normalisaties worden gebruikt om financiële cijfers te corrigeren voor deze incidentele gebeurtenissen, zodat een meer representatief beeld ontstaat van de kernactiviteiten van de onderneming.

Het opstellen van een overnamebalans en een balans na kredietverlening zijn belangrijke stappen bij fusies en overnames, en bij het verkrijgen van financiering. Beide processen vereisen zorgvuldige analyse en nauwkeurige financiële gegevens. Het opstellen van deze balansen is essentieel voor de evaluatie van de financiële positie van een bedrijf tijdens fusies en overnames of na het verkrijgen van financiering.

Financieringsratio’s, zoals de debt-to-equity ratio en de interest coverage ratio, zijn essentiële maatstaven om inzicht te krijgen in de kapitaalstructuur en financiële gezondheid van een onderneming. Voor elk scenario zou je de financiële gegevens van de onderneming moeten analyseren en deze ratio’s berekenen om een duidelijk beeld te krijgen van de financiële structuur en prestaties. Verschillende scenario’s kunnen variëren in termen van groei, kostenstructuur, kapitaalbehoeften en andere factoren, wat van invloed kan zijn op deze financieringsratio’s.

Een kredietverstrekker zal altijd bepaalde zekerheden, bijzondere bepalingen en convenanten vereisen bij het verstrekken van een krediet. Bij grotere kredieten geldt er zelfs een bepaalde rangorde. Het financieringsmemorandum zal ook een voorstel bevatten voor de te verstrekken zekerheden, bijzondere bepalingen en convenanten en is bedoeld om een duidelijk kader te bieden voor alle betrokken partijen. Bij Fundfirm hebben we de juiste juridische en financiële professionals in huis om deze documentatie succesvol op te stellen of te beoordelen.

Bij het onderzoeken van diverse kredietvoorstellen is een grondige analyse van cruciaal belang. Na het verzamelen van voorstellen van verschillende geldverstrekkers, is het van belang rentetarieven, kosten, en voorwaarden zorgvuldig te vergelijken. Aspecten als de flexibiliteit van aflossingen, looptijd van het krediet en gevraagde zekerheden verdienen speciale aandacht. Een gedegen risicobeoordeling en het berekenen van de netto effectieve kosten helpen bij het maken van een weloverwogen keuze. Het uiteindelijke doel is het selecteren van het meest geschikte kredietvoorstel dat aansluit bij de financiële behoeften en doelstellingen van uw onderneming.

Bij onderhandelingen over kredietvoorwaarden is het belangrijk om van te voren het financieringsdoel te identificeren. Het kennen van je grenzen en het tonen van de waarde en rendement van je bedrijf zijn cruciaal. Fundfirm ondersteunt klanten actief bij dit proces, waarbij flexibiliteit, open communicatie en het documenteren van overeenkomsten centraal staan, om zo gunstige kredietvoorwaarden te verkrijgen.

Fundfirm ondersteunt klanten bij de nauwkeurige beoordeling van kredietdocumentatie en notarisstukken, waarbij juridische compliance centraal staat. Ons ervaren team identificeert potentiële risico’s, controleert conformiteit met onderhandelde voorwaarden en waarborgt een solide juridische basis. Fundfirm bevordert een transparante communicatie en staat klaar om direct eventuele afwijkingen te melden, waardoor problemen tijdig kunnen worden opgelost.

Kredietverstrekkers zullen de eerste jaren na de closing de af te geven prognose en opgenomen bijzondere bepalingen en convenanten willen toetsen (kwartaal/halfjaarlijks). Het actieve monitoringproces na een overnamefinanciering is essentieel om de gezondheid en prestaties van het bedrijf te waarborgen en om tijdig op veranderingen te kunnen anticiperen. Fundfirm staat klaar om klanten gedurende dit proces te adviseren en te ondersteunen. Wij stellen samen met u een dashboard op waarbij de ratio’s op basis van de actuele cijfers gemonitored kan worden.

Financieringsvormen

- De overnamefinanciering is een belangrijk puzzelstuk in het overnameproces als geheel. Er moet immers betaald worden voor de aandelen en/of activa die worden overgenomen. Een overname wordt veelal gefinancierd met een deel eigen geld/vermogen en een deel wordt vaak opgehaald bij een verstrekker van vreemd vermogen, bijvoorbeeld een bank. Iedere overname is uniek, dus er is geen gouden regel voor de wijze waarop een overnamefinanciering wordt gestructureerd, en in welke verhoudingen de overname met eigen/vreemd geld kan worden gefinancierd.

- Indien er een stevige goodwill wordt gefinancierd, hou er dan rekening mee dat een bank de goodwill voor het Eigen Vermogen corrigeert. Als de kasstroom van het bedrijf voldoende is om dit vlot weer op peil te brengen, dan hoeft dat geen probleem te zijn. Ook wordt een tekort aan Eigen Vermogen/Garantievermogen vaak opgelost door geld aan te trekken met het karakter van Eigen Vermogen. Bijvoorbeeld via een achtergestelde geldlening (van de verkoper), of via een financiering van een andere geldverstrekker, met hetzelfde karakter.

- Als het Eigen Vermogen/Garantievermogen in combinatie met de kasstromen voldoende is, dan zijn banken veelal wel bereid om ook een deel bij te financieren via het Vreemd Vermogen. Dus een middellange lening. Hou er wel rekening mee dat een bank deze overnamefinanciering vaak met 4-6 jaar weer afgelost wil hebben. Daarnaast zal de bank zoveel als mogelijk afgedekt willen zien via zekerheden.

- De bank wil een tekort aan zekerheden/dekking ook nog wel eens oplossen door het inpassen van een GO-financiering en/of een MKB Borgstellingskrediet. Dit zijn regelingen door de overheid (RVO) worden gestimuleerd.

Met een Rekening Courant Krediet (“RCK”) vergroot je je werkkapitaal. Zo kun je tijdelijk rood staan op je zakelijke rekening binnen de afgesproken limiet. Daarmee kun je je debiteuren en/of je voorraden financieren. Dat geeft je als ondernemer meer ruimte om te ondernemen.

De rekening-courant lijkt op de portemonnee van uw bedrijf en daarom vinden banken het zo belangrijk dat alle betaalstromen van uw bedrijf over die rekening lopen. Gaat het goed met uw bedrijf, dan staat het bedrijf minder ‘rood’, en als het bedrijf wat meer ‘rood’ staat, dan is het waarschijnlijk dat de bank daar graag een toelichting op wil. Gaat de roodstand gepaard met een lagere betaalstroom over de rekening-courant, dan kan dat een vroeg signaal zijn dat het even iets minder goed gaat met uw bedrijf.

Waarschijnlijk zal de bank uw bedrijf vragen om een verpanding van de activa (debiteuren, voorraad, inventaris) als dekking voor het openstaande saldo. Dat is niet ongebruikelijk.

Hoeveel kunt u in Rekening Courant lenen van uw bank? Dat verschilt van bedrijf tot bedrijf, maar als u als vuistregel aanhoudt dat u ongeveer 10% van uw omzet kan lenen in de vorm van RCK, dan maakt u een redelijke inschatting.

Omdat het aanvragen van een RCK nooit op zichzelf staat, raad ik u aan contact met ons op te nemen voor een vrijblijvend advies.

Alle bedrijven hebben een zakelijke lening nodig. Er zullen immers machines en/of goederen gekocht moeten worden. De facturen en BTW moeten vooruit betaald worden. En soms moet er een bedrijfspand worden gekocht als huren geen optie is. Een groot aantal bedrijven financiert deze activiteiten met eigen geld ‘Eigen Vermogen’, maar meestal is het een mix van Eigen Vermogen met Vreemd Vermogen, dat wil zeggen, een lening van een derde. Dat kan een bank zijn, een familielid, een investeerder of een leasemaatschappij.

Zakelijke leningen op maat

Het is belangrijk voor uw bedrijf dat u de juiste zakelijke lening selecteert. De financiering moet passen bij het doel, de looptijd moet passen bij het onderpand, en de condities moeten passen bij de terugbetaalcapaciteit van uw bedrijf. En tenslotte, de afspraken die u maakt met uw financier, moeten op de juiste wijze worden vastgelegd in de documentatie. En tenslotte, weet u zeker dat u wel de beste deal krijgt van uw financier?

De mogelijkheden van een bedrijfshypotheek

Een bedrijfshypotheek is een zakelijke lening die gericht is op het kopen of verbouwen van een bedrijfspand voor de exploitatie van uw onderneming en heeft meestal een looptijd van 25 jaar. Bij verbouwingen geldt een looptijd van ongeveer 10 jaar, mede afhankelijk van afschrijvingstermijnen.

De bedrijfshypotheek is veelal:

1. Een lineaire lening;

2. Met een vaste of variabele rente;

3. Afgestemd op de waarde in verhuurde staat;

4. Een lening met een looptijd van 10-25 jaar afhankelijk van de variabelen;

Groei kost geld, en liquiditeit in het bijzonder. Een hogere omzet leidt vaak tot hogere voorraden en debiteurenposities. En de vraag is hoe lang u die groei kan afwentelen op uw crediteuren. Vaak is het ook zonde om die zo laat te betalen, want hoe eerder u ze betaalt, hoe meer korting u kan ontvangen. Er zijn allerlei oplossingen om uw bedrijf hierbij te helpen. Via een bankkrediet is eigenlijk wat ouderwets, maar zeker niet onmogelijk. Maar wat dacht u van factoring (bevoorschotting) van uw voorraden en debiteuren? Veel bedrijven zijn u voorgegaan, en zijn zeer tevreden. Om de prijs hoeft u het niet meer te laten tegenwoordig, en als u het niet wil, merken uw klanten er niks van. Maar er zijn ook moderne oplossingen om uw pintransacties te bevoorschotten, of uw werkkapitaalbehoefte te financieren op basis van uw betaalstromen alleen.

Factoring is een vorm van Rekening Courant Krediet, waarbij de financier zich heeft gespecialiseerd in financiering van uw werkkapitaal. De focus ligt dan sterk op uw debiteurenpositie (en vaak ook uw voorraadpositie), en deze zal worden gesaldeerd met de uitstaande crediteuren. Een ‘factormaatschappij’ zal deze voor het aangaan van een overeenkomst nauwkeurig onderzoeken, en haar kredietlimiet hierop afstemmen. Omdat ze het non-betalingsrisico vaak overnemen van het bedrijf, is goed onderzoek nodig.

Over het algemeen is factoring geschikt voor de volgende sectoren; groothandel, industrie van standaard producten, transport en logistiek en zakelijke dienstverlening (afgeronde diensten).

Voordelen en nadelen factoring

Een factormaatschappij zal alleen een debiteur willen bevoorschotten als er sprake is van een ‘afgeronde prestatie’ en als de factuur jonger is dan 90 dagen. Het grote voordeel van factoring is dat deze vorm van financiering meegroeit met het bedrijf. Een ander voordeel is vaak dat de debiteurenadministratie van een bedrijf wordt ontlast en een professionaliseringsslag doormaakt. Dit laatste weegt meestal wel op tegen de iets hogere beheerskosten van de financiering.

Wat is ketenfinanciering?

Ketenfinanciering betekent voor een MKB-bedrijf dat haar facturen veel sneller betaald worden tegen een lagere rente dan dat het MKB-bedrijf zelf aan haar bank zou moeten betalen. Een vlottere betaling van de factuur betekent dat het MKB-bedrijf minder werkkapitaal nodig heeft. Over het algemeen werkt dit niet voor facturen aan kleine bedrijven. Denk dus aan een MKB-bedrijf dat levert aan de overheid, aan een groot beursgenoteerd bedrijf of een internationale keten. Een bank of andere financiële partij zal deze factuur graag overnemen (hier liggen dan wel afspraken aan ten grondslag met deze grotere bedrijven), tegen een bepaalde discount. Hoe beter de kredietwaardigheid van deze grote afnemer, hoe lager de discount. Maar het MKB-bedrijf kan dus vrijwel direct na levering beschikken over de liquiditeit. En er wordt voor de vergoeding (discount) niet gekeken naar de kredietwaardigheid van het MKB-bedrijf, maar alleen naar het grote bedrijf.

Voordelen van Ketenfinanciering:

1. Verkorte Betalingstermijnen: Wachtperiode voor MKB-bedrijven op betaling van facturen wordt verminderd van 5-6 dagen naar 5-10 dagen, wat een aanzienlijk rentevoordeel oplevert tot wel 6-8%.

2. Financiële Versterking van de Keten: Door de kredietwaardigheid van het grootbedrijf te benutten, wordt de gehele keten financieel versterkt.

3. Flexibiliteit in Betalingstermijnen: Grote afnemers kunnen spelen met betalingstermijnen zonder negatieve gevolgen voor het MKB-bedrijf.

Nadelen van Ketenfinanciering:

1. Medewerking van Grote Bedrijven: Grotere bedrijven moeten meewerken aan de constructie, inclusief screening, maar dit lijkt geen groot nadeel gezien de algehele ketenprofijt.

2. Risico op Verstoring: Veranderende omstandigheden kunnen leiden tot het verbreken of veranderen van het risicoprofiel van de keten, waardoor de wederzijdse afhankelijkheid kostbaarder en minder stabiel kan worden.

Een mezzaninefinanciering kan vergeleken worden met de definitie van ‘mezzanine’ als ‘tussenvloer’ in een woning. Want in feite betekent een ‘mezzanine’ bij financieringen exact hetzelfde. Het is geen eigen vermogen, maar tegelijkertijd is het ook geen vreemd vermogen. Het is een financieringsvorm met het karakter van eigen vermogen (garantiekapitaal), maar met de condities van vreemd vermogen. Veelal moet er gewoon rente worden betaald over het geleende bedrag. Vaak is dat een hogere rente dan gebruikelijk, maar dat is logisch gezien het hogere risicoprofiel van een mezzanine-financiering. Het lijkt op een ‘achtergestelde lening’ zonder dat er zekerheden zijn gesteld.

Geschikt voor mezzaninefinanciering?

De aanbieders van dit type financiering zijn minder talrijk, en gezien het hogere risicoprofiel is het verkrijgen hiervan vaak ook een complexer traject dan een traditionele invulling van de kredietbehoefte. De meeste kans van slagen hebben goedlopende bedrijven die een stevige groeispurt doormaken. Door die stevige groeispurt worden alle extra verdiensten van het bedrijf opgeslokt door hetzelfde bedrijf. Groei kost immers altijd geld. Maar dat zijn vaak ook de momenten dat zich de gelegenheid voordoet om kansen die zich voordoen te grijpen. Als je als bedrijf nog niet zover bent om een deel van je aandelenkapitaal ter beschikking te stellen aan een potentiële investeerder, dan is de mezzanine financiering een uitkomst.

U bent op zoek naar een leasing oplossing voor het investeren in bedrijfsmiddelen. Leasing heeft als groot voordeel dat u 100% kunt financieren én leasen zorgt ervoor dat u uw werkkapitaal vrijhoudt om te ondernemen. Wel zo plezierig. En heel erg snel in te regelen omdat de leasemaatschappijen de markt en de machine die u wilt kopen heel erg goed kennen. Ze kunnen de waarde dus als geen ander inschatten.

Borgstellingkrediet: het BSK en de GO-faciliteit

Het borgstellingskrediet is een sympathieke financieringsoplossing voor de bedrijven die voldoende kasstroom genereren, maar onvoldoende dekking aan de banken kunnen verstrekken vanuit de balans. Dat betekent dat banken dan moeten financieren met een significante ‘onderdekking’. Als ze dat willen accepteren is de prijs (is rente) van dat krediet vaak een stuk hoger omdat de risico-opslag dan wordt verhoogd.

Borgstellingkrediet: GO-faciliteit

Omdat de Nederlandse Staat graag economische groei stimuleert heeft zij de mogelijkheid geschapen om garant te staan voor het ‘dekkingstekort’. Dat doet ze dan voor kredieten tot € 1.500.000,- via een borgstellingskrediet, en voor kredieten groter dan € 1.500.000,- via een GO-faciliteit. Er zijn verschillen tussen beide regelingen, maar het principe werkt hetzelfde.

Borgstellingkrediet: BSK

Beide kredieten werken volgens het principe dat als het misgaat met uw bedrijf en de bank zal tot uitwinning van zekerheden moeten overgaan, dan is het vaak zo dat de bank dan blijft zitten met een ‘dekkingstekort’. Met andere woorden, ze ontvangen niet alles terug. In dat geval springt de Nederlandse Staat bij, en garandeert zij uitbetaling van het dekkingstekort tot soms 90% bij het BSK en 50% bij een GO-faciliteit.

Beide faciliteiten zijn aan strikte voorwaarden en condities verbonden, en kunnen ook alleen via de reguliere grootbanken in Nederland worden verstrekt.

Een zakelijke bankgarantie is een officieel document waarin het bedrijf een onvoorwaardelijke betaling garandeert. Deze betaling dient plaats te vinden op eerste afroep van de begunstigde van de garantie.

De begunstigde hoeft op voorhand geen grond aan te voeren op basis waarvan de garantie wordt ingeroepen. In de meeste gevallen wordt de garantie afgegeven door de bank, die hiervoor harde zekerheid zal vragen. Vaak vraagt een leverancier of verhuurder om een garantiestelling voor een bepaalde verplichting in de toekomst. In de meeste gevallen zal het te garanderen bedrag door de bank worden geblokkeerd op de rekening.

Aan een bankgarantie zijn vrijwel altijd kosten verbonden. Normaliter zijn dat behandelingskosten bij aanvang en periodieke beheerprovisies.

Zolang de begunstigde nog in het bezit is van een garantie vanuit uw bedrijf, loopt u het risico dat de bankgarantie zal worden geclaimd. Let er dus op dat u bij beëindiging van de overeenkomst tussen uw bedrijf en uw zakenpartner altijd de bankgarantie retour ontvangt. Anders kan dit vervelende gevolgen hebben in een later stadium op een moment dat u er niet op zit te wachten.

Heeft u hierover vragen, of wilt u er graag meer over weten, neem dan gerust contact met ons op. Wij hebben bijvoorbeeld ook juristen in dienst die een garantietekst voor u kunnen opstellen en/of controleren.

Crowdfunding is één van de snelst groeiende manieren van geldverstrekking en sterk in opkomst in Nederland. Crowdfunding is in feite financiering via ‘het publiek’. Het biedt ondernemers de mogelijkheid om een andere bron van geld aan te boren, indien de bank niet voldoende geld beschikbaar stelt om te ondernemen of wanneer het eigen vermogen te laag is. Hier financieren één of meer (kleine) investeerders via een online platform mee aan uw idee. Net als bij de bank, wijzen crowdfunding platformen ook wel eens plannen af en haalt lang niet elk project zijn financieringsdoelstelling. Voorspeld wordt dat crowdfunding deels de rol van de bank zal overnemen op het gebied van MKB-financieringen.

De crowdfunding platformen zorgen meestal voor een risicoanalyse en ondersteuning om investeerders te bereiken, maar het werkelijke overtuigen dient door de ondernemer zelf te geschieden. Bij het ophalen van geld is het essentieel dat er een professionele prospectus is, zodat uw financieringswens optimaal wordt gepresenteerd aan de hand van een duidelijke boodschap en de juiste cijfers. Fundfirm helpt u graag bij het opstellen van uw prospectus.

Crowdfunding voor u

Crowdfunding platformen in binnen- en buitenland verschillen sterk van elkaar. Als u internationale websites vergelijkt met de Nederlandse websites, dan valt het gelijk op dat het bij die laatste vooral om investeringen draait in plaats van donaties.

Er zijn vele Crowdfunding sites. Fundfirm kent de weg en heeft veel ervaring. Wilt u zelf een crowdfunding campagne opzetten, of bent u benieuwd naar de mogelijkheden? Neem dan vrijblijvend contact op met de specialisten van Fundfirm.